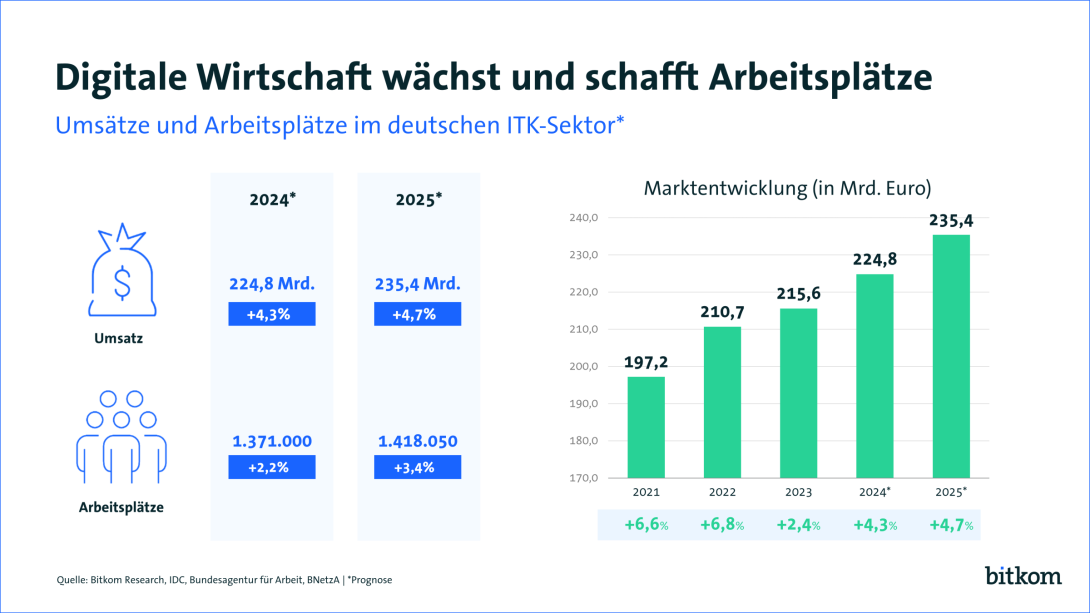

Digitalbranche wächst – aber nicht überall

- Deutscher Markt soll 2024 um 4,3 Prozent auf 226 Milliarden Euro zulegen

- Starke Unterschiede zwischen einzelnen Segmenten

Berlin, 26. Juni 2024 - Zur Jahresmitte zeichnet sich für Deutschlands digitale Wirtschaft ein stabiles Wachstum ab, allerdings werden nicht alle Unternehmen gleichermaßen von dieser positiven Entwicklung profitieren. Für 2024 kündigt der Digitalverband Bitkom für die Unternehmen der IT und Telekommunikation (ITK) im deutschen Markt ein Umsatzplus von 4,3 Prozent auf 224,8 Milliarden Euro an. Für 2025 wird ein Wachstum auf ähnlichem Niveau in Höhe von 4,7 Prozent auf 235,4 Milliarden Euro erwartet. Einzelne Segmente, wie zum Beispiel die Umsätze mit Unterhaltungselektronik (minus 7,5 Prozent) oder Desktop-PCs (minus 1,5 Prozent), schrumpfen hingegen. Der von Bitkom und ifo Institut erstellte Digitalindex lag im Juni bei 7,9 Punkten. Er notiert damit weiter über dem ifo Geschäftsklimaindex für die Gesamtwirtschaft, der mit minus 6,3 Punkten im negativen Bereich verharrt. „Die Digitalbranche entwickelt sich 2024 in einem schwierigen Umfeld insgesamt stabil. Massive politische Eingriffe in den Markt, Krisen und ungelöste Fragen in der Ampel-Koalition sorgen allerdings für Verunsicherung“, sagt Bitkom-Präsident Dr. Ralf Wintergerst. Wintergerst verweist unter anderem auf Kriege und Konflikte in der Ukraine und in Nahost, die anstehenden Wahlen in den USA und einen drohenden Handelskonflikt mit China. „Geopolitik und Weltwirtschaft sind stark in Bewegung. Die Bundesregierung muss auf zusätzliche Verunsicherung durch Markteingriffe und unverhältnismäßige Regulierung verzichten. Innovationsförderung, Bürokratieabbau und Digitalisierung gehören ins Zentrum der restlichen Legislaturperiode. Ein gleichermaßen verständlicher wie verlässlicher politischer Kurs und Planungssicherheit sind so wichtig wie schon lange nicht mehr. Das betrifft auch die Investitionen der öffentlichen Hand in die Digitalisierung des Staats und seiner Verwaltungen.“

In der Bitkom-Branche entstehen weiter neue Arbeitsplätze

Trotz schwieriger Bedingungen entstehen in der Bitkom-Branche weiterhin neue Arbeitsplätze. Im laufenden Jahr werden es voraussichtlich 29.000 sein, im kommenden Jahr sollen dann sogar knapp 47.000 hinzukommen. Damit würden Ende 2025 1,41 Millionen Menschen in der Bitkom-Branche beschäftigt sein, 2005 waren es noch 810.000. „Auch wenn einzelne Unternehmen zuletzt Arbeitsplätze abbauen mussten: Die Digitalbranche ist Deutschlands stärkster Job-Motor. Die Beschäftigung könnte sogar noch höher sein, wenn es ausreichend Fachkräfte gäbe, denn vielfach sind Unternehmen nicht in der Lage, freie Stellen zu besetzen“, so Wintergerst.

Software ist der Wachstumstreiber

Innerhalb der Bitkom-Branche gibt es eine große Spreizung zwischen den einzelnen Segmenten. Das größte Wachstum kann wie in den Vorjahren die Informationstechnik verbuchen. Nach aktueller Prognose werden 2024 mit IT 151,2 Milliarden Euro umgesetzt. Das entspricht einem Plus von 5,4 Prozent. Am stärksten wachsen dabei die Umsätze mit Software (+9,8 Prozent auf 46,6 Milliarden Euro). Besonders stark legen die Umsätze von Plattformen für die Entwicklung, das Testen und die Bereitstellung von Software zu (+12,8 Prozent auf 12,6 Milliarden Euro). Künstliche Intelligenz wächst innerhalb dieses Segments massiv um 39,2 Prozent auf 1,5 Milliarden Euro. Ebenfalls stark legen die Geschäfte mit Software für die Systeminfrastruktur von Unternehmen (+8,4 Prozent auf 10,4 Milliarden Euro) zu. Sicherheits-Software steht dabei mit plus 12,7 Prozent auf 4,7 Milliarden Euro an der Wachstumsspitze. Mit sonstigen Software-Anwendungen werden 23,5 Milliarden Euro erzielt, ein Plus von 8,8 Prozent. Überdurchschnittlich zulegen können in diesem Bereich Kollaborations-Tools, also Anwendungen zur Zusammenarbeit und zum mobilen Arbeiten, mit denen 1,3 Milliarden Euro umgesetzt werden, 15,1 Prozent mehr als im Vorjahr. Die Umsätze mit IT-Dienstleistungen steigen im laufenden Jahr um 4,5 Prozent auf 51,6 Milliarden Euro.

Geschäft mit Hardware dreht wieder ins Plus

Bei der IT-Hardware wird nach einem Umsatzrückgang im vergangenen Jahr wieder ein leichtes Wachstum von 2,8 Prozent auf 53,0 Milliarden Euro erwartet. Allerdings gibt es im Hardware-Segment sowohl Bereiche, die sehr viel stärker wachsen als auch solche, die leicht schrumpfen. Starkes Wachstum gibt es insbesondere im Bereich Infrastructure-as-Service, also bei gemieteten Servern, Netzwerk- und Speicherkapazitäten. Nach einem schwächeren Jahr wieder zulegen können auch die Umsätze mit Wearables wie Smartwatches, die um 10,7 Prozent auf 2,6 Milliarden Euro steigen. Auch die Nachfrage nach Sicherheitstechnologien wächst weiter überdurchschnittlich, in diesem Jahr um 4,1 Prozent auf 1,2 Milliarden Euro. Nach einem Wachstumsknick im Nachgang der Corona-Pandemie drehen jetzt auch die Umsätze mit PCs (plus 1,1 Prozent auf 7,8 Milliarden Euro) und Workstations (plus 2,4 Prozent auf 0,9 Milliarden Euro) wieder leicht ins Plus. Die Umsätze mit Servern sind einem leichten Minus von 0,3 Prozent auf 3,1 Milliarden Euro noch nicht wieder im schwarzen Bereich. „Bei der IT-Hardware sehen wir immer noch die Auswirkungen des Nachfrageschubs während der Corona-Jahre, aber der Markt normalisiert sich zusehends“, so Wintergerst. „Die Integration von KI in die Hardware wird hier in den kommenden Jahren für zusätzliche Investitionen sorgen.“

Keine Trendwende gibt es bei der Unterhaltungselektronik. Auch in diesem Jahr werden die Umsätze weiter sinken. Für 2024 geht die Prognose von einem Minus um 7,5 Prozent auf 7,6 Milliarden Euro aus. „Trotz EM- und Olympia-Jahr gibt es keine tiefgreifende Erholung bei der klassischen Unterhaltungselektronik“, so Wintergerst.

Telekommunikation mit moderatem Wachstum

Der Markt für Telekommunikation soll in diesem Jahr moderat um 2,0 Prozent auf 73,7 Milliarden Euro wachsen. Dabei wird nach der Bitkom-Prognose mit Telekommunikationsdiensten der Löwenanteil von 52,8 Milliarden Euro erzielt, das entspricht einem Plus von 1,8 Prozent. Noch etwas stärker kann das Geschäft mit Endgeräten zulegen, um 4,3 Prozent auf 12,8 Milliarden Euro. „Zwar nutzen die Menschen ihre Smartphones immer länger, auch weil die Hersteller die Geräte mit Funktions- und Sicherheitsupdates versorgen. Zugleich wächst die Bereitschaft, Premium-Geräte zu entsprechenden Preisen zu kaufen“, so Wintergerst. Leicht rückläufig sind die Investitionen in die Telekommunikations-Infrastruktur, die minimal um 0,3 Prozent auf 8,1 Milliarden Euro zurückgehen. „Die Unternehmen wollen in den Ausbau von Glasfaser- und 5G-Netzen investieren, werden aber häufig durch Engpässe bei den Baukapazitäten und langwierige Genehmigungsverfahren ausgebremst“, sagt Wintergerst. „Das monatelange Gezerre um das TK-Netzausbau-Beschleunigungsgesetz wirft ein Schlaglicht darauf, wo wir besser werden müssen. Die Politik ist in der Pflicht, Investitionen zu ermöglichen, etwa durch beschleunigte und voll digitale Genehmigungsverfahren.“

USA bauen weltweite Führungsposition aus

Trotz eines Umsatzwachstums von 4,3 Prozent kann Deutschland mit anderen Regionen nicht mithalten. Weltweit werden die Umsätze mit IT und Telekommunikation im laufenden Jahr voraussichtlich um 6,4 Prozent auf 4,82 Billionen Euro steigen. Die USA können mit einem Plus von 7,0 Prozent ihre Vormachtstellung weiter ausbauen, auf sie entfällt nun ein weltweiter Marktanteil von 38,6 Prozent. Auf Rang zwei liegt China mit einem Marktanteil von 10,9 Prozent, dahinter folgt Japan mit 4,6 Prozent. Deutschland kommt auf einen Marktanteil von 4,2 Prozent und liegt damit wieder knapp vor Großbritannien (4,1 Prozent). An der weltweiten Wachstumsspitze steht Indien mit einem Plus von 9,8 Prozent und einem globalen Marktanteil von 2,5 Prozent. „Wir müssen die Investitionen in die Digitalisierung massiv nach oben fahren, wenn wir international Schritt halten wollen“, sagt Wintergerst mit Blick auf andere Länder. „Die Bundesregierung sollte in der restlichen Legislaturperiode insbesondere die Digitalisierung der Verwaltungen vorantreiben und dafür die nötigen finanziellen Mittel zur Verfügung stellen. Auch für die Digitalisierung der Bildung müssen wir mehr tun, der Digitalpakt 2.0 muss kommen und er muss gut ausgestattet sein. Die Digitalisierung der Wirtschaft muss beschleunigt werden, insbesondere durch eine innovationsförderliche Umsetzung des AI Act und die im Koalitionsvertrag vorgesehenen Superabschreibungen für Digitalinvestitionen. Und schließlich gilt es, die digitalen Infrastrukturen auszubauen und sicher zu machen.“

Grafik & Präsentation zum Download

Präsentation - Bitkom Halbjahres Konjunkturausblick 2024

Grundlage der Angaben zur Marktentwicklung sind Daten der Bitkom Research. Ausgangspunkt der Prognosen sind öffentlich zugängliche Daten, Daten aus Bitkom Studien sowie externe Daten von Analystenhäusern. Zur Erstellung und Validierung der Prognosen werden Experteninterviews im Bitkom-Netzwerk durchgeführt. Der Bitkom-ifo-Digitalindex basiert auf der monatlichen ifo Konjunkturumfrage und bildet sich aus dem geometrischen Mittel der Werte für die Geschäftslage und die Geschäftserwartungen. Berücksichtigt werden Daten der Digitalbranche, die sich aus Unternehmen der Sektoren Verarbeitendes Gewerbe, Handel und Dienstleistungssektor zusammensetzt. Dazu zählen Hersteller von IT und Kommunikationstechnik, Unterhaltungselektronik, Anbieter von Software und IT-Dienstleistungen, Telekommunikationsdiensten sowie der Groß- und Einzelhandel mit ITK. Gewichtet wird nach Anzahl der Beschäftigten. Der Digitalindex und die weiteren Zeitreihen werden als saisonbereinigte Salden dargestellt.